Antwort Wie kann ich einen Laptop von der Steuer absetzen? Weitere Antworten – Wo trage ich den Laptop in der Steuererklärung ein

Einfach in der Anlage N unter Werbungskosten: Aufwendungen für Arbeitsmittel den gekauften Computer und das dazugehörige Zubehör sowie dessen Kaufwert eintragen.Beispiel 1:

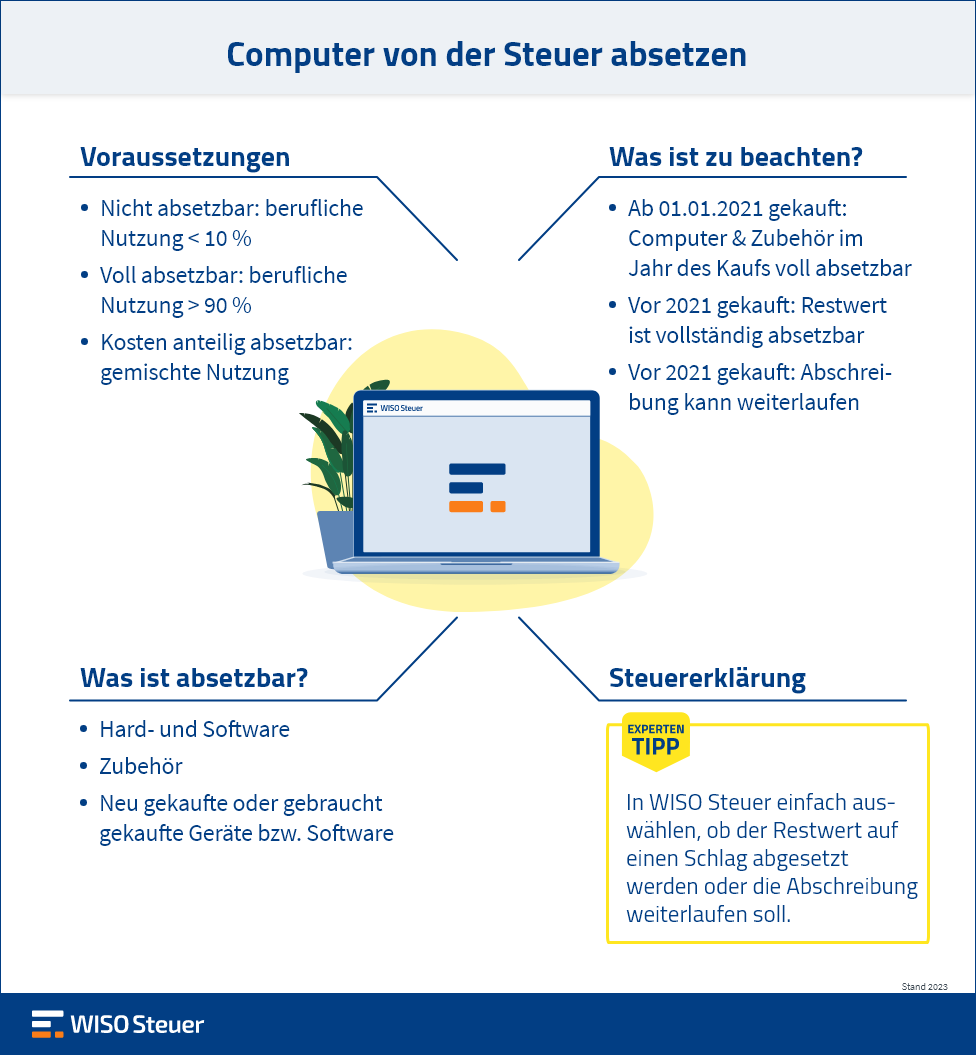

Ein im März 2021 angeschaffter Laptop kostete 1.000 € inkl. USt. Die berufliche Nutzung wurde mit einem PC-Fahrtenbuch ermittelt und beträgt 80 %. Somit dürfen 80 %, also 800 €, als Werbungskosten angesetzt werden.Das heißt: Sowohl Gewerbetreibende und Freiberufler als auch Arbeitnehmer dürfen ihre Anschaffungskosten für Computer und Software sofort voll abschreiben (BMF-Schreiben vom 22.2.2022, IV C 3 – S 2190/21/10002 :025).

Wie schreibe ich einen Computer ab : Liegt der Preis des PCs unter 952€ brutto, gilt der PC als geringwertiges Wirtschaftsgut und kann vollständig in dem Kalenderjahr als Werbungskosten angesetzt werden. Bei einem höheren Preis muss der Computer über die betriebsgewöhnliche Nutzungsdauer von 3 Jahren abgeschrieben werden.

Kann man einen privaten Laptop von der Steuer absetzen

Ist eine generelle Verwendung für Arbeitszwecke des Laptops oder auch eines Tablets eindeutig, können Sie Ihre PC-Kosten ohne jeglichen Nachweis stets mit einem Nutzungsanteil von mindestens 50 Prozent als Werbungskosten geltend machen.

Wie hoch ist die Pauschale für Arbeitsmittel : Neben dem Werbungskostenpauschbetrag werden allerdings im Regelfall bis zu 110 € für Arbeitsmittel ohne einen Nachweis anerkannt. Zusätzlich können Sie pauschal 16 € Kontoführungsgebühren pro Jahr als Werbungskosten angeben – auch dies wird nicht vom Finanzamt geprüft.

Das lässt sich von der Steuer absetzen

- Arbeitsmittel. Als Selbstständiger kannst Du alle Arbeitsmittel von der Steuer absetzen.

- Firmenwagen.

- Fahrtkosten.

- Arbeitszimmer.

- Fortbildung und Fachliteratur.

- Telefon und Internet.

- Sonstige Absetzungsmöglichkeiten.

Seit der Einführung der sogenannten Digital-AfA können Unternehmen ab 2021 Computer, Laptops sowie diverse Hard- & Software mit einer Nutzungsdauer von nur einem Jahr abschreiben. Anders als bei einem GWG ist die Höhe der Anschaffungskosten dabei nicht relevant.

Wie lang schreibt man einen Laptop ab

Die Nutzungsdauer von Computern, Laptops, Tabletts und Notebooks entspricht bei der Abschreibung (AfA) 3 Jahre. Wichtig: Quelle dieser Angabe ist die AfA-Tabelle des Bundesfinanzministeriums 2023.Arbeitsmittel, wie Schreibwaren, Computer, Arbeitskleidung oder Fachliteratur können bis zu einem Wert von 110 Euro ohne Beleg als Werbungskosten eingetragen werden. Arbeitsmittel sind ein Klassiker der Nichtbeanstandungsgrenzen und werden daher von den meisten Finanzämtern ohne Probleme anerkannt.1000 Euro erkennt das Finanzamt automatisch als Werbungskosten an, ohne dass Sie das beantragen oder nachweisen müssten. Womöglich liegen Ihre Werbungskosten aber weit darüber. Dann müssen Sie die Posten in der Steuererklärung einzeln auflisten und gegebenenfalls auch belegen können.

Zu den Arbeitsmitteln gehören Computer, Werkzeuge, typische Berufsbekleidung, Fachliteratur usw. Für Arbeitsmittel ohne Nachweise erkennen viele Finanzämter eine Pauschale an. Es besteht aber kein Rechtsanspruch und keine einheitliche Regelung.

Was akzeptiert das Finanzamt ohne Belege : Nichtbeanstandungsgrenzen bei Werbungskosten

In den meisten Fällen billigt das Finanzamt weiterhin die beleglose Angabe der Werbungskosten bis 110 Euro. Für Kontoführungsgebühren gilt eine Nichtbeanstandungsgrenze von 16 Euro. Das Finanzamt akzeptiert diesen Betrag auch bei einem kostenlosen Girokonto.

Wie bucht man einen Laptop : Bei der Erstanschaffung eines Notebooks/Laptops oder Tablets wird das selbstständige Wirtschaftsgut „PC“ einheitlich abgeschrieben. Es wird mit den Anschaffungskosten, vermindert um die Abschreibungen, bilanziert, wenn die Anschaffungskosten über 1.000 EUR netto liegen.

Kann man als Privatperson abschreiben

Haushaltsnahe Dienstleistungen und Handwerkerleistungen

Die Lohnaufwendungen für Handwerkerleistungen können Privatpersonen – egal ob Eigenheimbesitzer oder Mieter – grundsätzlich steuerlich geltend machen. Der anrechenbare Anteil liegt hier bei 20 Prozent der Arbeitskosten, Fahrtkosten und Maschinenkosten.

Original oder Kopie Zins- und Spendenbescheinigungen will das Finanzamt immer im Original sehen. Alle anderen Belege und Unterlagen können dem Finanzamt im Original oder in Kopie vorgelegt werden. Bei Kopien kann das Finanzamt die Vorlage der Originale verlangen.Je detaillierter später die Aufzeichnungen für Ihre Steuererklärung sind, desto eher erkennt das Finanzamt einzelne Aufwendungen an – auch wenn Sie mal keinen Beleg vorlegen können. Belege sind zum einen Rechnungen, Quittungen, Kassenzettel, Kaufverträge, Spendenbescheinigungen, Parkscheine, Fahrkarten etc.

Welche Werbungskosten kann man ohne Nachweis absetzen : Beruflich veranlasste Kosten, sogenannte Werbungskosten, kannst Du steuerlich geltend machen. Bis zu einem Pauschalbetrag von 1.230 Euro musst Du 2023 keine Belege oder Nachweise einreichen. 2021 waren es 1.000 Euro und 2022 noch 1.200 Euro.