Antwort Welcher Betrag ist steuerlich sofort absetzbar? Weitere Antworten – Wie viel kann man direkt absetzen

Gesundheitskosten, zum Beispiel Medikamente / Zahnersatz / Brillen

| Familienstand | Bis 15.340 € Einkommen | Ab 51.131 € Einkommen |

|---|---|---|

| Nicht verheiratet | 5,00 % | 7,00 % |

| Gemeinsam Veranlagte ohne Kinder | 4,00 % | 6,00 % |

| Gemeinsam Veranlagte mit bis zu zwei Kindern | 2,00 % | 4,00 % |

| Gemeinsam Veranlagte mit drei oder mehr Kindern | 1,00 % | 2,00 % |

Sofortabschreibung

- Liegen die Kosten des GWG unter 250€, kann der Gegenstand sofort abgeschrieben werden, ohne diese ins Anlageverzeichnis einzutragen.

- Liegen die Kosten zwischen 250€ und 800€, kann das Unternehmen das Wirtschaftsgut dennoch im vollen Umfang abschreiben, jedoch muss ein GWG-Verzeichnis geführt werden.

nicht mehr als 250 EUR betragen, dürfen diese sofort im Jahr der Anschaffung oder Herstellung zu 100 % abschreiben, mehr als 250 EUR und nicht mehr als 1.000 EUR betragen, müssen diese dann in einen Sammelposten einstellen, der gleichmäßig auf 5 Jahre verteilt abgeschrieben wird (= Poolabschreibung).

Wann fängt ein GWG an : Ein Geringwertiges Wirtschaftsgut (auch Geringwertige Wirtschaftsgüter, kurz GWG) ist ein Wirtschaftsgut, dessen Anschaffungskosten zwischen 250 EUR und 800 EUR netto liegen.

Welche Pauschalen akzeptiert das Finanzamt

GdB bis 40: 430 € in 2020 und 860 € seit 2021. GdB bis 50: 570 € in 2020 und 1.140 € seit 2021. GdB bis 60: 720 € in 2020 und 1.440 € seit 2021. GdB bis 70: 890 € in 2020 und 1.780 € seit 2021.

Welche Pauschalen ohne Nachweis : Bis zu einem Pauschalbetrag von 1.230 Euro musst Du 2023 keine Belege oder Nachweise einreichen. 2021 waren es 1.000 Euro und 2022 noch 1.200 Euro.

Bei der Sofortabschreibung musst du keine Verteilung der Kosten auf mehrere Nutzungsjahre vornehmen, sondern kannst den gesamten Betrag sofort abschreiben. Für dich bedeutet das folgendes: Der Betrag wird voll im Wirtschaftsjahr der Anschaffung als Betriebsausgabe wirksam. Es bleibt kein Restbuchwert bestehen.

Jänner 2023; bis 31. Dezember 2022: 800 Euro) kostet, können die Anschaffungs- oder Herstellungskosten sofort unter dem Titel "geringwertiges Wirtschaftsgut" als Betriebsausgabe abgesetzt werden. Wenn ein Vorsteuerabzug zusteht, ist die Grenze von 1.000 Euro netto, also ohne Umsatzsteuer, zu verstehen.

Ist es möglich in einem Jahr Sofortabschreibung und Sammelposten zu verwenden

Die günstigste Abschreibung für GWG finden

Denn bei Anschaffungskosten zwischen 250 Euro und 1.000 Euro müssen Sie sich entweder für den Sofortabzug (auch: Sofortabschreibung) oder für die Bildung eines Sammelpostens entscheiden. Beide Methoden nebeneinander sind nicht erlaubt.um geringwertige Wirtschaftsgüter (GWG) bis 250 EUR netto handelt. Diese können Sie im Jahr der Anschaffung oder Herstellung sofort zu 100% als Betriebsausgaben abziehen. um Wirtschaftsgüter handelt, deren Anschaffungskosten mehr als 250 EUR aber nicht mehr als 1.000 EUR betragen (Sammelposten).bis zu 250 EUR Erfassung als Sofortaufwand auf das Konto "Sofortabschreibungen geringwertiger Wirtschaftsgüter" 4855 (SKR 03) bzw. 6260 (SKR 04) oder als "Geringwertige Wirtschaftsgüter" 0480 (SKR 03) bzw. 0670 (SKR 04), von 250 EUR bis 800 EUR auf das Konto "Geringwertige Wirtschaftsgüter" 0480 (SKR 03) bzw.

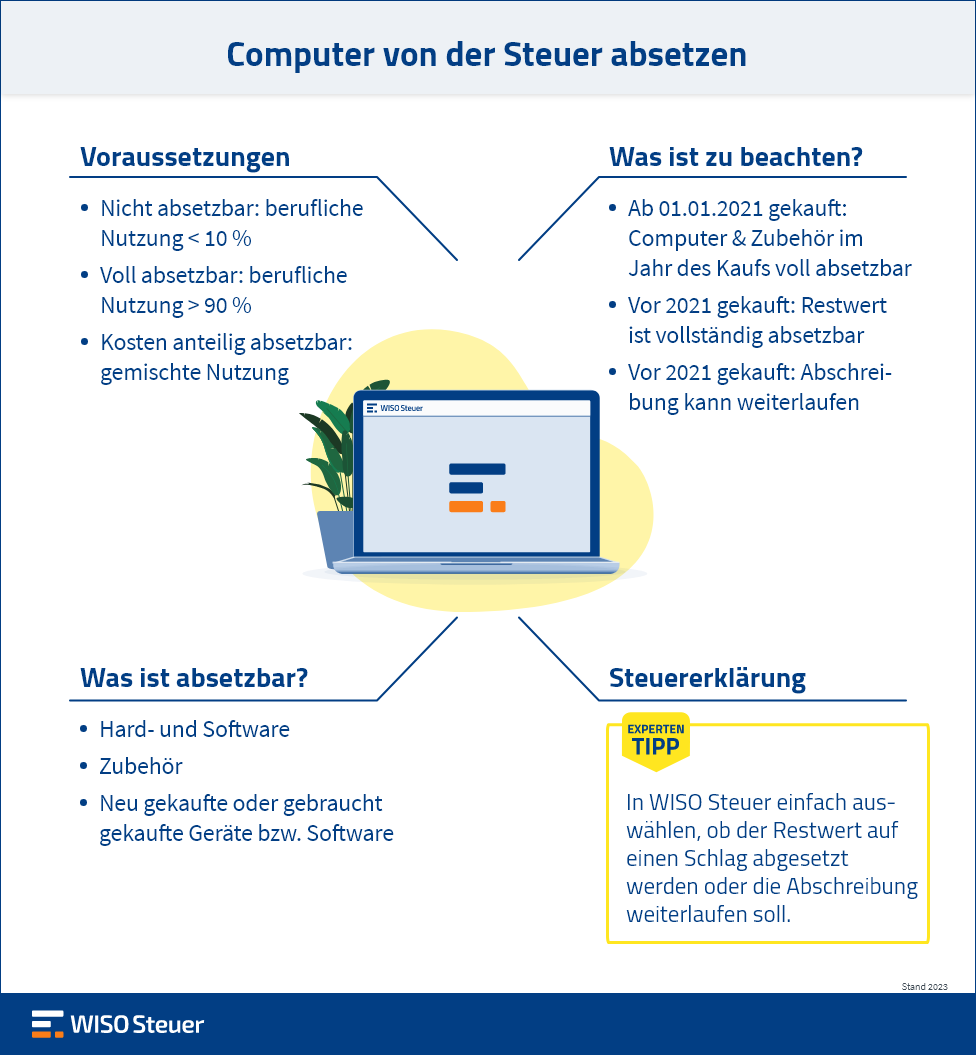

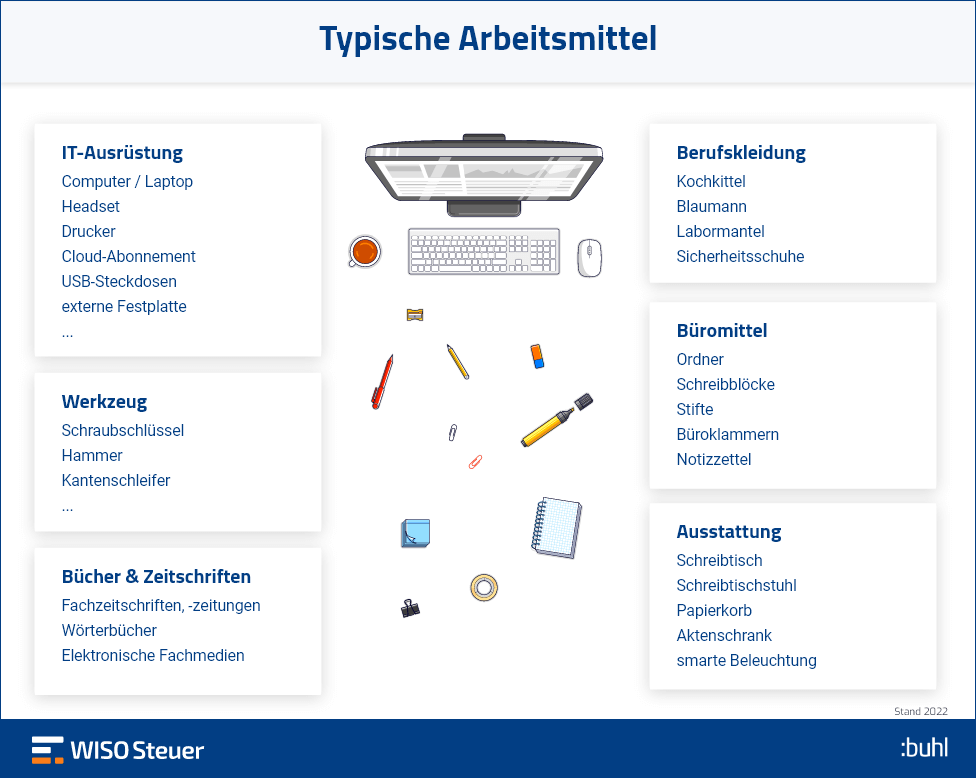

Arbeitsmittel, wie Schreibwaren, Computer, Arbeitskleidung oder Fachliteratur können bis zu einem Wert von 110 Euro ohne Beleg als Werbungskosten eingetragen werden. Arbeitsmittel sind ein Klassiker der Nichtbeanstandungsgrenzen und werden daher von den meisten Finanzämtern ohne Probleme anerkannt.

Wie viel Werbungskosten kann man absetzen ohne Nachweis : Beruflich veranlasste Kosten, sogenannte Werbungskosten, kannst Du steuerlich geltend machen. Bis zu einem Pauschalbetrag von 1.230 Euro musst Du 2023 keine Belege oder Nachweise einreichen. 2021 waren es 1.000 Euro und 2022 noch 1.200 Euro.

Wo liegt die Grenze für GWG : Die betragsmäßige GWG-Grenze für ein angeschafftes Wirtschaftsgut liegt bei 800 EUR netto. Bei geringwertigen Wirtschaftsgütern (GWG) kann zwischen 3 verschiedenen Abschreibungsverfahren gewählt werden, welche im folgenden Kapitel genauer erläutert werden.

Wie hoch darf der Betrag für GWG sein

Bei geringwertigen Wirtschaftsgütern (GWG) im Netto-Preissegment bis 800 Euro muss dagegen nicht abgeschrieben werden.

Haben Sie für Ihr Handy nicht mehr als 800 € netto plus 19 % Mehrwertsteuer (952 € brutto) ausgegeben, können Sie den Anschaffungspreis in voller Höhe in Ihrer Steuererklärung absetzen. Der Gesetzgeber spricht hier von geringwertigen Wirtschaftsgütern (GWG).In einen Sammelposten können bei einer Poolabschreibung Wirtschaftsgüter aufgenommen werden, die zwischen 250 und 1.000 Euro liegen.

Wie hoch darf ein Sammelposten sein : Buchung von GWG Sammelposten

In Ihrem Sammelposten für das Wirtschaftsjahr 2022 befinden sich Wirtschaftsgüter mit einem Anschaffungswert in Höhe von insgesamt 3.500€ netto. Als Sammelposten dient Ihnen im SKR03 das Konto “0485 – Wirtschaftsgüter größer 250 bis 1.000 €”.